こんにちは、ひつじ先輩です。

ウェルスナビ(WealthNavi)の特定口座を、源泉徴収なしに変更する方法。

源泉徴収ありとなし、どちらを選ぶべきかついても書きました。

そもそも、特定口座とは何か。

源泉徴収あり・なしとは何か。

あんまり分からん

という人も多いのではないでしょうか。

ぜひ、読んでみてください。

ウェルスナビの特定口座を変更する

WealthNaviの特定口座を、源泉徴収なしに変更しました。

逆に、「なし」から「あり」にするのも同じ方法のはず。

特定口座の確認は、ウェルスナビにログインして右上の「お客様番号:XXXXXXX」をクリック。

同じお客様情報ページで、住所変更や連絡先変更もできます。

まずは、変更方法について書きます。

源泉徴収ありとなし。

どちらを選ぶべきかについては、ウェルスナビの特定口座へ。

変更の方法は、

- ウェルスナビに問い合わせ

- 書類の封筒が届く

- 記入した書類と身分証の写しを返送

です。

ウェルスナビに問い合わせ

基本的に、問い合わせはPCやスマホで行います。

からできます。

このページで、

「源泉徴収あり口座から、源泉徴収なし口座に変更したいです。」

と頼めばOKです。

今回は聞きたいことがあったので、電話で問い合わせをしました。

電話番号は、

- 0120-804-040(フリーダイヤル)

- 03-6632-9578(携帯電話・IP電話)

受付時間:9:30 ~ 17:00(土日祝・年末年始を除く)

です。

書類を返送

12月の始めに電話をして数日後、ウェルスナビから封筒が届きました。

- 特定口座開設届出書

- マイナンバー確認書類

の2点を返送します。

1.特定口座開設届出書

すでに口座があり、源泉徴収のありなしを変更するときもこの書類を返送します。

名前・住所などの基本情報を記入。

お客さま番号は、ウェルスナビにログインすれば確認できる7ケタの番号です。

「源泉徴収あり」か「源泉徴収なし」にチェックマークもつけます。

今回は「源泉徴収なし」にするので、そちらにチェックしました。

2.マイナンバー確認書類

マイナンバーカードがある場合、カードの両面をコピーして送ります。

紙はA4で(拡大コピーはしなくいい)、白黒コピーでOKです。

マイナンバーカードがない場合、

- マイナンバーの通知カード

- マイナンバー付き住民票

(2.は発行後6ヶ月以内、コピーでOK)

のいずれかの書類。

そして、運転免許証の両面コピー(A4、白黒)を送ります。

注意点

実はわたしが最初に電話したのは、2018年の半ばごろです。

そのときは、

12月上旬(1日~10日)に、ウェルスナビへお電話ください。

と言われました。

特定口座の変更は、年の最初の

- 売却

- 配当所得

が発生する前に手続きしないといけません。

そのため、源泉徴収ありなしを変更したい前年の末までに手続きを終える必要があるようです。

今回は、

12月17日までに書類が着くように、返送してください。

と言われました。

2018年12月中に手続きを終えたので、2019年から特定口座が切り替わります。

この期限を過ぎると、1年待たないといけなくなります。

ウェルスナビの特定口座

証券会社が損益の計算を行い、「特定口座年間取引報告書」を交付する制度(引用元:特定口座とは)

源泉徴収のありなしにかかわらず、特定口座では損益の計算をウェルスナビがやってくれます。

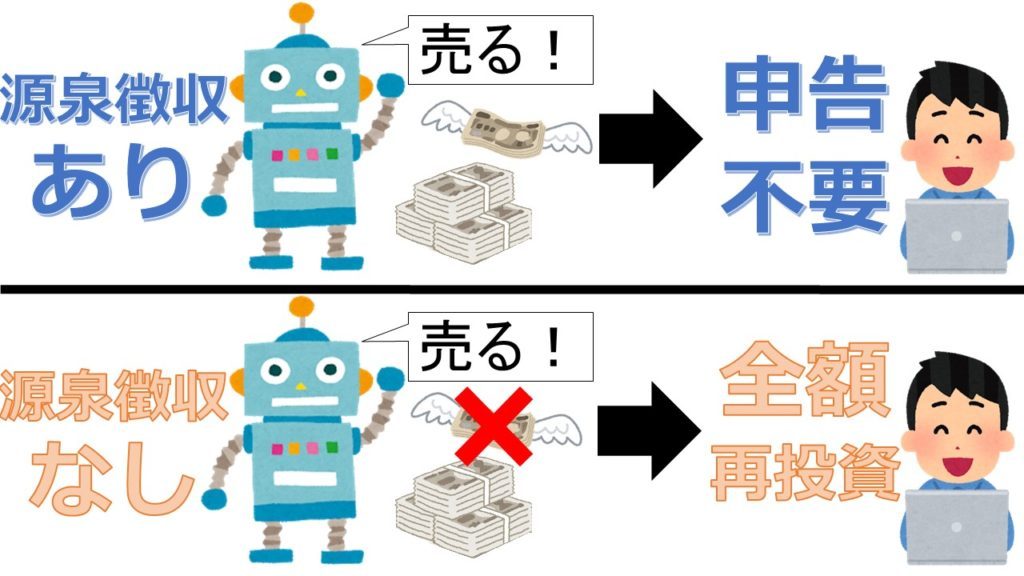

「源泉徴収あり」なら、その計算に基づいてウェルスナビが利益から税金を徴収。

ユーザの代わりに、税金の支払いをしておいてくれます。

「源泉徴収なし」なら、ユーザ自身が確定申告をして税金を支払います。

源泉徴収されない分、すぐに再投資できて資金効率がいいです。

源泉徴収ありにすべき人

源泉徴収ありを選ぶべき人は、

- 年間利益が20万より多く、資金効率のために確定申告をしたくない人

- 年間利益が20万以下だが、住民税の申告をしたくない人

です。

メンドウな手続きをしたくない!

という人は、ほとんど「源泉徴収あり」一択です。

源泉徴収なしにすべき人

源泉徴収なしを選ぶべき人は、

- 資金効率のためなら、確定申告をできる人

- ウェルスナビ以外の理由で、確定申告をする人

- 年間利益が20万以下で、住民税の申告を自分でできる人

です。

ここからは、ウェルスナビの源泉徴収あり・なしについて詳しく書いていきます。

特定口座:源泉徴収あり

ウェルスナビで源泉徴収ありにするメリット・デメリット。

源泉徴収ありを選ぶべき人について書きます。

源泉徴収ありなら、ウェルスナビが利益から税金を徴収。

ユーザの代わりに、税金(所得税・住民税)の支払いをしておいてくれます。

メリットは、ユーザが確定申告をしなくて済むことです。

年間利益が20万より多く、確定申告をしたくない人は源泉徴収ありにすべきです。

しかし、実はデメリットが結構あります。

- 余計な税金を取られる

- 資金効率が落ちる

1.余計な税金を取られる

「給与所得が2000万円以下の人で、2014年に株や投信で20万円超の譲渡所得を得た人は確定申告が必要となる」これをよく読むと、たとえば年収が700万円で2014年の株や投信の儲けがちょうど20万円だった人は確定申告をしなくていい(中略)税率は約20%なので、今回例に挙げた儲けが20万円の場合だと約4万円もの税金を払わなくてもいいと言うことになる。(引用元:源泉徴収ありの特定口座を使っていると払わなくていい税金を取られる罠とは?【2015年の確定申告(その6)】)

ウェルスナビの利益は、株や投信の利益に当たります。

- 給料が2,000万円以下

- ウェルスナビでの年間利益が20万円以下

であれば、特定口座の源泉徴収なしでも、確定申告しなくていいです。

つまり最大20万円の利益に対する所得税(約15%)は、払わなくてOK。

しかし源泉徴収ありの特定口座では、年間の利益が20万円以下でも源泉徴収されます。

利益の少ない人は、余計な税金を支払ってしまうことになるのです。

2.資金効率が落ちる

源泉徴収ありだと、売却したときの利益からも税金が引かれます。

ウェルスナビは、長期・積立なので基本的には売りませんが、自動リバランスがあります。

上がった資産を売り、下がった資産を買う。

これによってポートフォリオのバランスを保ちます。

源泉徴収ありの場合、売った時点で利益がでるとそこから税金(約20%)が引かれます。

特定口座:源泉徴収なし

ウェルスナビで源泉徴収なしにするメリット・デメリット。

源泉徴収なしを選ぶべき人について書きます。

「源泉徴収なし」なら、ウェルスナビが利益から税金を徴収することはありません。

その代わりユーザが自分で、確定申告・税金の支払いをします。

源泉徴収なしのメリット

メリットは、

- 資金効率が上がる

- 余計な税金を払わないでOK

ことです。

1.資金効率が上がる

出金やリバランスのために売却されても、利益から税金が引かれません。

その資金が再投資できる分、有利に投資できます。

次の3月の確定申告まで、税金の支払いを延期できるということです。

そもそもウェルスナビ以外の理由で確定申告をする人は、源泉徴収なし一択です。

源泉徴収なしでも、分配金についてはそのまま徴収されます。

源泉徴収なしで源泉徴収されなくなるのは、売却益だけです。

これは、ウェルスナビへの問い合わせにて確認済みです。

資金効率が源泉徴収ありに比べて有利になるのは、

- リバランス

- 出金

のために売却したときだけです。

となると源泉徴収なしの恩恵が小さく思えますが、資産額が大きいなら差は大きくなります。

資金効率のために確定申告できる人は、源泉徴収なしにしましょう。

2.余計な税金を払わないでOK

ウェルスナビでの所得が20万以下なら、余計な所得税を払わずに済みます。

しかし、住民税については別で払う必要がありますので注意が必要です。

また、ウェルスナビ以外の理由で確定申告する人は、20万以下であっても所得税を払います。

源泉徴収なしのデメリット

デメリットは、年間の利益が20万円より多いなら自分で確定申告するということです。

年間の利益が20万円以下の場合は、確定申告はしなくてOK。

しかし結局、住民税のための申告はしなければいけません。

メンドウな申告からは、逃げられないということです。

年間利益が20万以下で、

- 年間最大3万円の所得税の節約

- 資金効率の上昇

のために、住民税の申告をしてもいい人は源泉徴収なしに。

住民税の申告をしたくない人は、源泉徴収ありにしましょう。

確定申告をするなら、同時に「外国税額控除」するのがおすすめです。

米国で引かれた所得税の一部を取り返せます。

やり方はこちらの記事にまとめました。

ぜひ、読んでみてください。

WealthNaviの源泉徴収

WealthNavi 特定口座を変更

変更の方法は、

- WealthNaviに問い合わせ

- 書類の封筒が届く

- 記入した書類と身分証の写しを返送

Wealthnaviの特定口座

源泉徴収のありなしにかかわらず、特定口座を使えば損益の計算をWeathNaviがやってくれる。

源泉徴収ありにすべき人は、

- 年間利益が20万より多く、資金効率のために確定申告をしたくない人

- 年間利益が20万以下だが、住民税の申告をしたくない人

源泉徴収なしにすべき人は、

- 資金効率のためなら、確定申告をできる人

- WealthNavi以外の理由で、確定申告をする人

- 年間利益が20万以下で、住民税の申告を自分でできる人

WealthNavi 源泉徴収あり

メリットは、ユーザが確定申告をしなくて済むこと。

デメリットは

- 余計な税金を取られる

- 資金効率が落ちる

こと。

WealthNavi 源泉徴収なし

メリットは、

- 資金効率が上がる

- 余計な税金を払わないでOK

こと。

デメリットは、自分で確定申告するということ。

当ブログのWealthNavi実績について、こちらの記事でまとめています。

ぜひ、読んでみてください。

![WealthNaviは源泉徴収なしあり 特定口座変更方法 [2]](https://baacash.com/wp-content/uploads/2018/12/0dc5c917aa53099664b3dfc88a5b8d2f-1024x683.jpg)

コメント