こんにちは、ひつじ先輩です。

2018年9月から7年、積立NISAを継続中です。

買っているのは、eMAXIS Slim バランス(8資産均等型)のみ。

証券会社は、SBI証券を使っています。

積立NISAでは、年間40万円まで投資できて税金がかかりません。

この節税メリットはすばらしいのですが、投資結果がマイナスだと意味がありません。

積立NISAを始めるとき調べた、

- eMAXIS バランスに20年間投資した場合の予測(最大+1013万円!)

- 積立NISAとは・メリット・デメリット

といった内容を解説していきます。

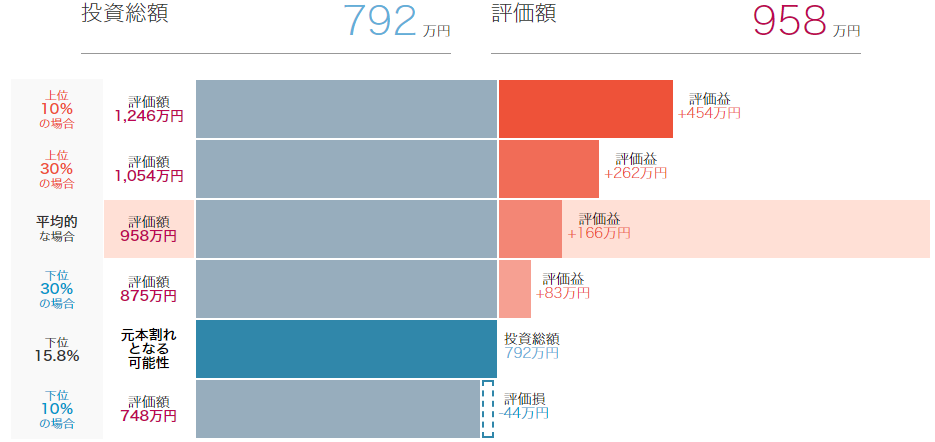

積立NISAの結果予測

長期で積立を行った場合に、資産がどのように増えるかシミュレーションしました。

明治安田アセットマネジメントのサイトで、同じシミュレーションができます。

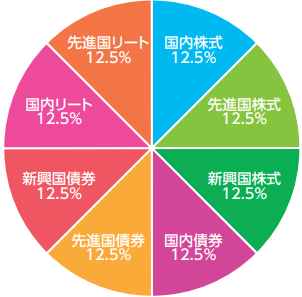

eMAXIS Slim バランス(8資産均等型)

- 初期投資額:0万円

- リターン:2.1%

- リスク:7.2%(モーニングスターの標準偏差1年)

- 毎月積立額:3.3万円

- 投資期間:20年

eMAXIS Slim バランス(8資産均等型)の、年あたり平均利回りを計算すると約2.1%。

計算方法については、このページの最後に書いています。

平均的な結果で、166万円の利益。

上位30%の結果になれば、262万円の利益。

上位10%の結果になれば、454万円の利益です。

下位15.8%の結果になってしまうと、元本割れとなります。

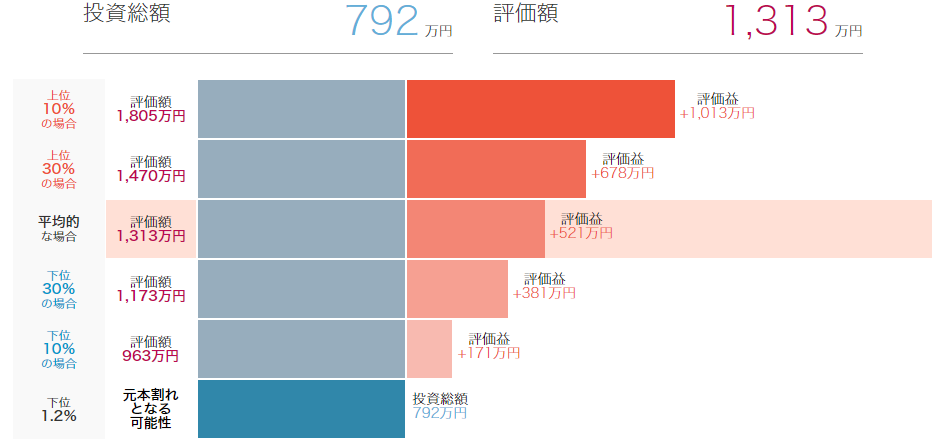

eMAXIS バランス(8資産均等型)

eMAXIS Slim バランス(8資産均等型)は、まだ18ヶ月しか運用していません。

期間が短いため、リターンやリスクのデータが不正確かもしれません。

eMAXIS バランス(8資産均等型)は、eMAXIS Slim バランス(8資産均等型)とほぼ同じファンド。

ちがいはコスト(信託報酬)だけで、買っているものは変わりません。

Slim版も長く運用されれば、同じくらいのパフォーマンスになるはずです。

eMAXIS バランス(8資産均等型)は、2011年から運用中です。

長い期間で得られたデータがあるため、こちらでもシミュレーションしてみます。

- 初期投資額:0万円

- リターン:5.1%

- リスク:8.5%(モーニングスターの標準偏差5年、年率)

- 毎月積立額:3.3万円

- 投資期間:20年

年利回りは5.1%と、eMAXIS Slim バランス(8資産均等型)の倍以上です。

Slim版のときは、運用期間が短いので低い計算結果になったようです。

平均的な結果で、521万円の利益。

上位30%の結果になれば、678万円の利益。

上位10%の結果になれば、1,013万円の利益です!

下位1.2%の結果になってしまうと、元本割れになります。

ほとんど元本割れはしない見込みで、かなり手がたいです。

eMAXIS Slim バランス(8資産均等型)とeMAXIS バランス(8資産均等型)は、ほぼ同じファンド。

同じものを買っていますが、Slimの方がコスト(信託報酬)が低いです。

長期的には、Slimのパフォーマンスは上記の結果を超えることが見込めます。

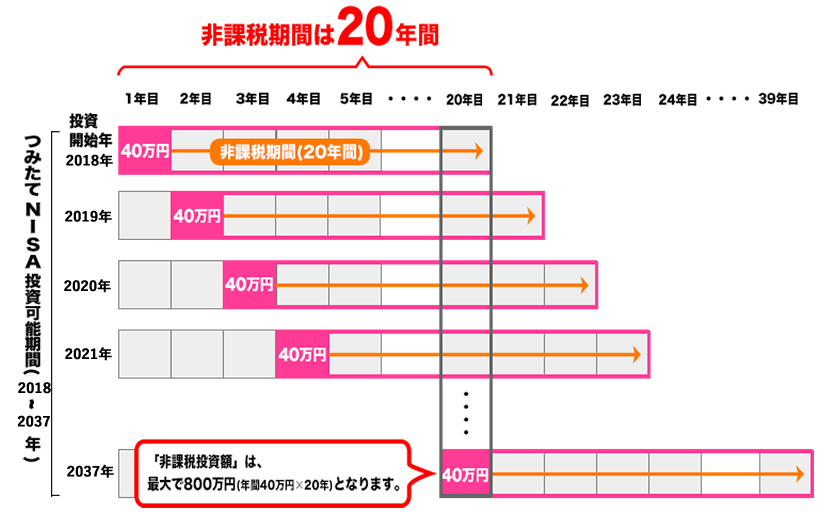

積立NISAとは

投資で得られた利益には、約20%の税金がかかります。

10万円の利益がでたら、2万円は税金になります。

積立NISAの口座で出た利益については、税金がかかりません。

これが、最大のメリットです。

積立NISA口座では、年間40万円まで投資信託が買えます。

この40万円から得られる利益には、20年間税金がかかりません。

2037年までの20年間、毎年40万円まで投資できます。

時期はズレますが、投資信託800万円からの利益に20年間税金がかからないのと同じです。

投資信託800万円が、年間5%の利益を生むとすると、

かなりよい数字ですが、1年で40万円の利益です。

これが20年間続くと、

20年で800万円の利益になります。

税金は約20%ですから、800万円の利益にかかる税金は

です。

積立NISAではこの税金がかからないので、160万円ほどおトクになります。

あくまで参考値ですが、これほどインパクトのあるすごい制度なのです。

次に、積立NISAのその他のメリット・デメリットについてまとめていきます。

積立NISAのメリット

つみたてNISA(積立NISA)には、節税や運用利益のほかにもメリットがあります。

- 時間が取られない

- ドルコスト平均法になる

の2つです。

1.時間が取られない

いちど積立を設定してしまえば、一切時間が取られません。

自動で引き落とされて、自動で買われていきます。

投資のイメージにありがちな、「画面に張り付いて取引」などは一切ないです。

むしろ自分で売買すると、損をする可能性が高いです。

自動なので、売買の判断もしなくてOK。

勉強する時間も取られません。

2.ドルコスト平均法

積立では毎月や毎週、一定の日本円を投資していきます。

これには、「一度に大きな金額を用意しないで済む」以外にもメリットがあります。

最大のメリットは、投資する日本円が一定なので

- 投資信託の価格が高いとき、少なめに買う

- 投資信託の価格が安いとき、多めに買う

ということです。

![ドルコスト平均法概要 [2]](https://baacash.com/wp-content/uploads/2018/11/777f75cb629688eebda702634ae782b2.png)

これにより長期的には、安く投資信託を買えます。

この方法はドルコスト平均法といい、古くからある投資法です。

ドルコスト平均法を生かすために必要なのは、途中でやめないこと。

下がっているとやめたくなりますが、安値での積立があとで大きな利益を生みます。

積立NISAのデメリット

つみたてNISA(積立NISA)のデメリットは、

- 積立資金が必要

- 元本保証ではない

- 損益通算できない

の3つです。

1.積立資金が必要

当然ですが投資なので、資金が必要です。

積立NISAの非課税枠を使いきるなら、月3万円。

それにこだわらないとしても、月1万円は欲しいところです。

まずは、節約を頑張るしかありません。

しかし節約では足りない分のフォローとして、持株会を使う手があります。

奨励金がある会社限定ではありますが、てっとり早く月収を増やせます。

ぜひ、読んでみてください。

2.元本保証ではない

投資なので、預けたお金が減るかもしれません。

長期の投資なので、相場が下がっても上がるまで待ちますが、

相場が下げたまま、何年も上がらない

ことだってありえます。

3.損益通算できない

普通の投資口座で、ある年の結果が、

- 口座Aで50万円の利益

- 口座Bで20万円の損失

だったとします。

このとき、その年の利益は

とみなされます。

税金は利益の30万円に対してのみ、かかります。

損をした分は、税金を減らしてもらえるのです。

これを損益通算といいます。

積立NISA口座では、損益通算ができません。

- 口座Aで50万円の利益

- 口座B(積立NISA口座)で20万円の損失

だったら、利益はそのまま50万円。

50万円に対して、税金がかかってきます。

積立NISAに使う証券会社

わたしはSBI証券を使っていますが、今から始めるなら楽天証券を使いたかったです。

SBIはとりあえず、で選んでしまいました汗

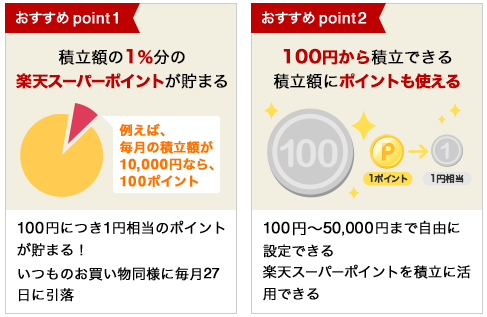

2018年10月28日から、楽天カード決済が使えるようになっています。

引用元:投信積立で楽天カード決済が可能に

- 積立額の1%、ポイントがもらえる

- ポイントを積立に使える

つまり楽天カードで払うだけで、投資の効率が1%上がるということです。

長期投資で、1%の利回りの差は大きいです。

20年後に生まれる結果の差は、10万や20万ではないでしょう。

ポイントも投資できるということは、資金がない人でも始めやすいです。

わずか100円から投資できるので、買い物で貯まったポイントも積立に回せます。

ポイントのみで積立の場合は、損をしてもポイントが減るだけ。

しかも、投資信託を売ったときには現金が入ってきます。

楽天カードを持っている人が積立NISAするなら、楽天証券以外ありえないです。

楽天カードがない人は、積立のためにカードを作るのも全然ありです。

楽天証券の口座は、楽天証券の口座を作るから作れます。

楽天カードがない人は、楽天カードを作るから作りましょう。

わたしは、延滞のせいでクレカが作れません・・・

eMAXIS Slimとは

eMAXIS Slim バランス(8資産均等型)とは、インデックスファンドの1銘柄です。

8資産均等型を買うと、株式、債券、リート(不動産)など、8つの資産を買えます。

各資産は、目標とするインデックスと同じ値動きになるように運用されます。

例えば国内株式なら、東証株価指数(TOPIX)と連動するように運用されます。

分配金はファンド内で再投資されるため、年間40万円の投資枠を使いません。

積立NISAとの相性がよいです。

eMAXIS Slimシリーズは、eMAXISシリーズというファンドの低コストバージョン。

同じ内容の投資を低コストでできるので、Slimの方を買いましょう。

積立NISAまとめ

積立NISAの結果予測

eMAXIS Slim バランス(8資産均等型)と同じ構成の、eMAXIS バランス(8資産均等型)で計算。

- リターン:5.1%

- リスク:8.5%

- 毎月積立額:3.3万円

- 投資期間:20年

上位30%の結果になれば、678万円の利益。

下位1.2%の結果になってしまうと、元本割れ。

積立NISAとは

積立NISA口座では、年間40万円まで投資信託に投資できる。

この40万円から得られる利益には、20年間税金がかからない。

積立NISAのメリット

- 時間がかからない

- ドルコスト平均法で安く買える

- 一度に大きな資金がいらない

積立NISAのデメリット

- 元本保証ではない

- 損益通算できない

積立NISAに使う証券会社

楽天証券。

楽天カードを積立に使うと、

- 積立額の1%、ポイントがもらえる

- ポイントを積立に使える

楽天カードで払うだけで、投資の効率が1%上がる。

長期投資で、1%の利回りの差は大きい。

平均利回りの計算

今回のシミュレーションでは、SBI証券のページのトータルリターンを使用しました。

騰落率を使うよりも、現実的・悲観的なシミュレーションとなっています。

まず、SBI証券のページのトータルリターンですが、

各ファンド個別ページで直近1ヶ月・6ヶ月・1年・3年(年率換算)・5年(年率換算)・設定来のそれぞれのトータルリターンを表示しています(SBI証券より)

「設定来」は、年率に換算されていないようです。

eMAXIS Slim バランス(8資産均等型)の、設定来のトータルリターンは3.13%。

これを年率に換算しました。

このファンドは、設定から18ヶ月経っています。

元本を1とすると、18ヵ月後には1.0313に増えます。

まずは月利回りに換算するため、18乗して1.0313になる数を求めます。

つまり、1.0313の18乗根です。

このサイトで、「実数根のみ」を選んで計算します。

「1.001713696833」という数が得られます。

月利回りは、0.17%くらいということです。

年利回りに直すため、これを12乗します。

約2.07%。

これが年あたりの利回りです。

コメント

いつも楽しく拝見してます。

今、景気はとても良いですが、

eMAXIS Slim バランス(8資産均等型)

は今から始めない方が良いですかね?

1年くらい待って景気が悪くなってから始めた方が良いですかね?

宜しくお願いします。

コメントありがとうございます。

確かに今は悪いタイミングに見えます。

しかし1年後に景気が悪くなるのかどうかは、分かりません。

景気が悪くなるのが、5年後や10年後でない保証もありません。

もし今投資を全然しておらず、現金しかないのであればやってもいいと思います。

自分なら世界の成長の恩恵を受けられずに何年も過ごすより、高値買いのリスクをとってでも現金以外も持ちたいです。

一括投資でなく積み立てることで、多少は平均単価を抑えていけます。

最初は月1万円にしておいて、損失が膨らむようなら月3万円まで増やして平均単価を下げるスピードを上げる手段を残しておく手もあります。

すでにある程度投資をしているのであれば、今はじめる必要はないかと思います。

次の暴落が5年10年後であっても、すでに投資した資産が稼いでくれるからです。

まだ上がってないものを探してもいいですし、暴落を待って現金を蓄えてもいいと思います。

それで考えると自分は積立NISAを止めてもいいのかもしれませんが、この市況でも積立NISAは継続中です。

それは、積立NISAには期限があること。

あとは振り返ったときに今が十分に高値である確証が持てないのが理由です。

長くなりましたが確定的なことは言えず、申し訳ないです。

ご参考になれば幸いです。

ありがとうございます。

結局、始めることにしました。

いつも楽しみに拝見しています!

ひつじ様はiDeCoはされないのですか?

またその理由はなぜですか?

ありがとうございます!

iDecoをやっていない理由は、60歳まで引き出すことができないためです。

貯金を切り崩すセミリタイアで、仕事を辞めた今は貯金がなくなる前に収支をプラスにするのが目標です。

仮に長引いた際に、資金の一部がロックされてしまうのは厳しいと考えました。

ありがとうございます。それでは会社員の場合はやった方が良いですかね?

そうですね。

引き出す必要ないならやったほうがいいです!